「マンションの相続税」の計算、メンドーでフクザツですよね。

ややこしい専門用語とか、算出方法とかワケわからんし…。

ですが、この流れだと超シンプルかつカンタンになります。絶対に計算ミスはあり得ません。

ゼロ知識でもOKです。

本記事を見ればすべて解決しますので、忘れそうなところはスクショ保存をおすすめします。

以降、画像をタップ・クリックすれば拡大します。

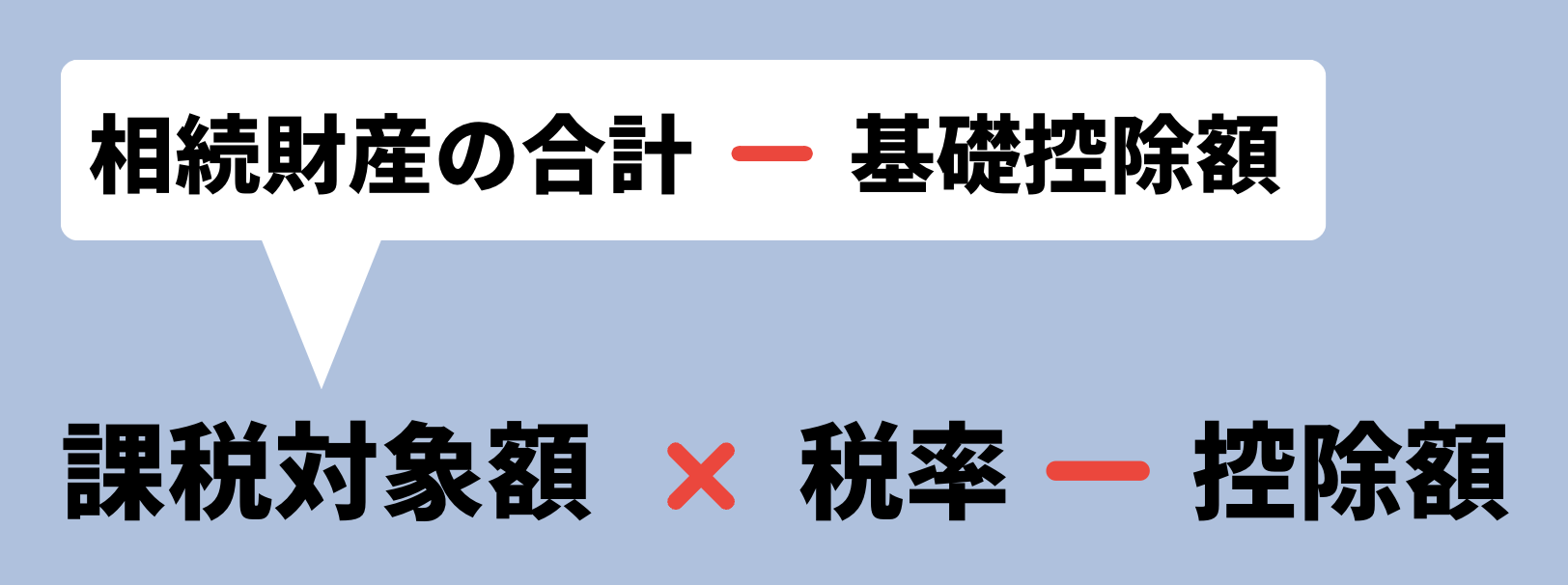

結論:相続税は以下の計算で求められます。

よって相続税を算出するためには、この3つの数字を準備しましょう。

- 課税対象額(計算が面倒)

- 税率(見るだけカンタン)

- 控除額(見るだけカンタン)

まず、相続税がかけられる対象は文字通り「課税対象額」になります。

なのでこの「課税対象額」を算出するところから始めます。

STEP1:「課税対象額」を算出する

ぶっちゃけ、一番面倒なステップです。

しかし、ここさえ乗り切れば、あとは秒で終わります。

それに、カンタンに応用できるショートカットもあるのでご安心ください。

図にもある通り、「相続財産の合計」から「基礎控除額」を引いたものが「課税対象額」になります。

なので「相続財産の合計」を知るところから始めましょう。

1.「相続財産の合計」を算出する

相続税は財産ごとに計算するのではなく、すべての財産を合算したものに対して掛けられます。

現金や預貯金はそのままの数値で計算できますが、不動産については「評価額」を算出する必要があります。

なので注意点として、マンションの評価額を算出するには

- 11種類の評価点

- 築年数などによって算出された減価率

などを加味する必要があり、複雑なので税理士や役所に依頼することが一般的です。

正直、かなり面倒です。

ですが1人で概算をカンタンに算出する方法を記事後半の項目で徹底解説していますので、ぜひご参考ください。

※最短15秒でマンション評価額を算出する近道【0円】

最近は不動産一括査定も増えており、ざっくり「評価額」を知るだけならイエウールの方が早いかもです。イエウールは完全無料であなたの自宅の価値を、全国の優良不動産会社から一定査定してくれます。これを使って最低&最高額を知り、あとはそれぞれに「0.7」をかければOK。そうやって面倒な行程を飛ばすのもアリですね。

>>無料で今すぐマンションの評価額を出す

評価額が準備できたら、次は「基礎控除額」を求めます。

メモのご用意を。

2.「基礎控除額」を算出する

「基礎控除額」は、以下の計算式で求められます。

3000万円 + (相続人数 × 600万円)

計算式はご覧の通り、「相続人数」によって基礎控除額は変わります。

| 相続人数 | 基礎控除額 |

|---|---|

| 1人 | 3600万円 |

| 2人 | 4200万円 |

| 3人 | 4800万円 |

| 4人 | 5400万円 |

人数は多ければ多いほどお得になりますが、分割するので手取りは減ります。

悩ましいところですね…。

3.「相続財産」の合計から「基礎控除額」を引く

いよいよ、課税対象になる額を求めます。

「相続財産」の合計から「基礎控除額」を引いて、「課税対象額」を算出しましょう。

STEP2:「税率」と「控除額」を算出する

STEP1で「課税対象額」を算出できたら、次の早見表を使って対応する「税率」と「控除額」を見てみましょう。

STEP3:「課税対象」に「税率」を掛けて「控除額」を引く

これで、相続税を算出するために必要な3つの数字が揃いました。

- 課税対象額

- 税率

- 控除額

あとは計算式に則って相続税を算出してみましょう。

相続税=

- 税率:10%

- 控除額:ー

よって…

(300万円 × 10%) – 0円=30万円の相続税

- 税率:15%

- 控除額:50万円

よって…

(1200万円 × 15%) – 50万円=130万円の相続税

- 税率:20%

- 控除額:200万円

よって…

(4500万円 × 20%) – 200万円=700万円の相続税

これで相続税を算出することができました。

ここまでの流れを図でまとめると、以下のようになります。

マンションの評価額をカンタン60秒で出す方法【アタマは使いません】

マンションの相続税を算出する上でのポイントは、評価額を算出しなければいけないということです。

マンションの評価額を算出するには、

- 11種類の評価点

- 築年数などによって算出された減価率

- その他もろもろ

などを加味する必要があり、複雑なので税理士や役所に依頼することが一般的です。

ただし、そこそこ『時間』と『お金』がかかります。

例えば税理士に依頼するのであれば、費用相場は「遺産総額の0.5~1.5%」です。

なので、ざっくりこれくらいの費用がかかってきます。

- 【ケース1】主な遺産が「ご自宅(戸建て)・金融資産」のケース|約70万円

- 【ケース2】主な遺産が「ご自宅(マンション)・金融資産」のケース|約50万円

- 【ケース3】農地を多数所有しているケース|約50万円

- 【ケース4】山林を多数所有しているケース|約60万円

- 【ケース5】賃貸アパートを所有しているケース|約140万円

- 【ケース6】コインパーキングを所有しているケース|約120万円

- 【ケース7】多額の上場株式を所有しているケース|約170万円

- 【ケース8】相続人が多いケース|120万円

- 【ケース9】会社を経営しており非上場株式があるケース|約100万円

- 【ケース10】相続税申告の期限が迫っているケース|約100万円

- 【ケース11】遺産総額が3億円以上のケース|約500万円

- 【ケース12】海外に遺産があるケース|約170万円

加えて、いま不動産の価値はバブル状態なので、マンションの場合、想像以上に費用がかかる可能性大です。

正直、そんなに払うのはもったいないですよね?

それに税理士さんは全国区で比較検討してくれるわけではないので、税理士によっては500万円ほども差が出てしまい、知らない間に損をしている可能性も。

「待っている時間がない」「めんどくさい」「概算でもいいから手っ取り早く評価額を把握したい」というのであれば、これから紹介する『一人でカンタンに算出する方法(無料)』をオススメします。

それなら今すぐ、今日中に計算できますよ。

STEP1:質問に沿ってマンションの情報を入力する

こちらのサービスを使い、質問に沿ってマンションに関する情報を入力していきます。

1分でマンションの評価額の算出の手続きが完了します。もちろん完全無料です。

STEP2:マンションの「実勢価格」に0.7を掛ける

STEP:1で得た「マンションの実勢価格」に0.7を掛けます。

これがおおよその「マンションの評価額」になります。

まとめ

相続税を正しく算出するためには、マンションの評価額を算出することが大きなポイントとなります。

たしかにその方法は複雑なので「また今度でもいいや」となりがちです。

ただ、明日になれば相続評価額が低くなり、

かなり損するかもしれません。

というのも、実生活にあまり影響はないので実感が湧かないかもしれませんが、この記事にもあるとおり日本はいま不動産バブルの真っ只中。

確かに計算は面倒ですが、相続するマンションの価値がどれくらいなのか、気になりませんか?

バブルだから今がチャンスで、中国のように崩壊してからでは遅いのです。(下手をすれば維持費だけが掛かり続ける売れない負債となり、重く税金も掛かって、相続したのにむしろ赤字になることも)

なので相続するマンションの価値が高いうちに行動することをオススメします。

そして今回ご紹介した方法なら、一人でご自宅にいながら算出することが可能です。

「時間がない」「めんどくさい」「概算でもいいから手っ取り早く評価額を把握したい」というのであれば、ぜひご利用ください。

もしかしたら、億超えかもしれませんしね。そう考えると、面倒な計算にワクワクしませんか?

>>【完全0円】今すぐ1分でマンションの評価額を出してみる